شما در حال خواندن درس هزینه سرمایه از مجموعهی هزینههای تولید هستید.

فرض کنید برای اجرای یک پروژه به صد میلیون تومان سرمایه نیاز داریم. این سرمایه را میتوانیم از راههای مختلف تهیه کنیم. مثلاً میتوانیم آن را از حساب بانکیمان استخراج کنیم یا از دیگران قرض بگیریم. اما در هر حال، تامین سرمایه هزینه دارد. زیرا اگر پول در حساب بانکی بماند به آن سود تعلق میگیرد و دیگران میتوانند از پولشان برای سرمایهگذاری روی کارهای دیگر استفاده کنند. بنابراین تامین سرمایه رایگان نیست، بلکه هزینهای از جنس هزینه فرصت دارد که اصطلاحاً هزینهی سرمایه (Cost of Capital) نامیده میشود.

لحاظ کردن «هزینه سرمایه» مفید است. چرا که مثلاً اگر پول در حسابی با نرخ سود سالیانه ۱۸٪ باشد و کسبوکار جدیدمان در بهترین حالت ۱۲٪ بازدهی داشته باشد، ترجیح میدهیم سرمایهگذاری نکنیم. پس اگر بازدهی پروژه کمتر از هزینه سرمایه باشد، سرمایهگذاری روی آن پروژه توجیهپذیر نیست. به همین علت میگویند: هزینه سرمایه، بازدهی است که سرمایهگذاران از محل سرمایهگذاری خود انتظار دارند (منبع).

البته ناگفته نماند که روشِ تامین سرمایه روی هزینه سرمایه تاثیر میگذارد، مثلاً شاید دو حساب بانکی داشته باشیم که نرخ سود یکی ۴٪ و نرخ سود دیگری ۲۴٪ است. اگر بخواهیم سرمایه را با خارج کردن پول از حساب دوم تامین کنیم، هزینه آن نسبت به برداشت پول از حساب اول بیشتر است. چون اگر مقدار پولی که برداشتهایم در حساب دوم بماند، سود بیشتری به آن تعلق میگیرد.

هزینه سرمایه را چگونه محاسبه کنیم؟

برای تامین سرمایه میتوان از منابع مالی داخلی یا خارجی استفاده کرد. مثلاً شرکت میتواند برای پروژهی جدیدی که کلید زده از دارایی خودش استفاده کند و نگاهش به منابع داخلی باشد. اما منابع مالی خارجی نیز وجود دارند که استفاده از آنها معمولاً به دو صورت «وام گرفتن» و «اعطای سهام» صورت میگیرد. مثلاً شرکت میتواند از تسهیلات بانک بهرهمند شود، یا اوراق قرضه منتشر کند تا دیگران به شرکت پول قرض دهند و در ازای آن بهره بگیرند. همچنین میتواند از دیگران بخواهد که سرمایهی خود را به شرکت بیاورند و در ازای آن سهامدار شوند.

برای محاسبه هزینهی سرمایه، بهتر است هزینهی مربوط به استفاده از منابع مالی داخلی و خارجی را تفکیک کنیم.

وقتی از منابع مالی داخلی استفاده میشود، هزینهی سرمایه همان هزینهی فرصت از دست رفته است. مثلاً اگر ۱۰۰ میلیون از حساب شرکت با نرخ سود ۱۸٪ برداشته شود، هزینه سرمایه نیز همین ۱۸% است.

وقتی از منابع خارجی استفاده میشود، باید میان هزینههای مربوط به وام گرفتن و هزینههای مربوط به اعطای سهام را تفکیک کنیم. برای هزینههای مربوط به وام گرفتن باید «هزینه بدهی» و برای هزینههای مربوط به عرضهی سهام باید «هزینه سرمایه سهام» را محاسبه کنیم. در آخر با روشی که خواهیم گفت، مقادیر به دست آمده را جمع کنیم.

۱- محاسبه هزینه بدهی (Cost of Debt)

برای محاسبه هزینه بدهی روشهای متفاوتی وجود دارد، اما یکی از روشهای رایج این است که:

۱- هر پولی را که به صورت وام یا قرض دریافت کردهایم را در نرخ بهرهی آن ضرب کرده، سپس همه مقادیر را جمع میکنیم. مثلاً اگر ۲۰ میلیون وام ۲۵٪ و ۱۰۰ میلیون وام ۸٪ گرفتهایم، به دو عدد ۴ میلیون و ۸ میلیون میرسیم که مجموعشان ۱۲ میلیون میشود. به این رقم هزینه بهره سالیانه (Interest Expense) گفته میشود.

۲- مبلغ به دست آمده را بر کل وامهایی که دریافت کردهایم (Total Debt) تقسیم میکنیم. یعنی ۱۲ میلیون را بر ۱۲۰ میلیون تقسیم میکنیم.

۳- اگر در کشوری زندگی کنیم که مالیات وجود ندارد، هزینه سرمایه همان چیزی است که در بند ۲ محاسبه کردیم. اما چون از یک سو مالیات وجود دارد و از سوی دیگر به هزینهها تعلق نمیگیرد، باید ببینیم بابت این هزینه چقدر از مالیاتمان کسر میشود. بنابراین چیزی را که در بند قبلی حساب کردیم در نرخ موثر مالیاتی ضرب میکنیم.

۴- با کسر مالیات کم شده (بند سه) از هزینه بهره سالیانه (بند یک)، هزینه بدهی (Cost of Debt) محاسبه میشود.

۲- محاسبه هزینه سرمایه سهام (Cost of Equity)

برای محاسبه «هزینه حقوق صاحبان سهام» نیز روشها و مدلهای متفاوتی وجود دارد. به عنوان یک برآورد ساده میتوانیم با اقداماتی مثل نظرسنجی، بررسی گزارشهای اقتصادی و امثالهم حدس بزنیم که سهامداران تقاضای بازگشت چند درصد از سرمایهی خود را دارند و آن را هزینهی حقوق صاحبان سهام در نظر بگیریم. مثلاً شاید متوجه شویم که به صورت کلی، سهامداران تقاضای بازگشت ۱۰٪ یا ۲۰٪ از سرمایهگذاری خود را دارند.

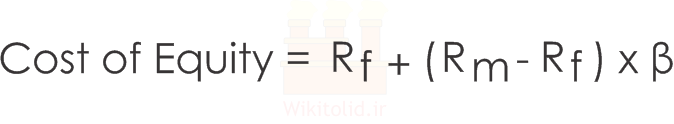

اما یکی دیگر از روشهای رایج و دقیقتر، استفاده از مدل CAMP و انجام محاسبات زیر است:

۱- نرخ بهره بدون ریسک (Risk Free Rate of Return) را به دست میآوریم. یعنی باید ببینیم که اگر سرمایه گذار نخواهد هیچ ریسکی را بپذیرد، چقدر بابت سرمایهگذاری سود میکند. این نرخ را میتوانیم با جستجو در اینترنت و دادههای بانک مرکزی پیدا کنیم.

۲- باید ببینیم که نرخ بازده مورد انتظار بازار (Market rate of return) چقدر از نرخ بهره بدون ریسک بیشتر است، یعنی سرمایهگذار انتظار دارد که در یک بازهی زمانی مشخص، چند درصد با سرمایهگذاری سود کند؟ مثلاً شاید نرخ بهره بدون ریسک ۸٪ و نرخ بازده بازار ۲۴٪ باشد، پس میگوییم نرخ بازار ۱۶٪ بالاتر است.

۳- باید ضریب بتا را پیدا کنیم. هر سهام نسبت به شاخص بازار رفتارها و نوسانات متفاوتی را نشان میدهد که برای تخمین زدن آن از «ضریب بتا» استفاده میشود. اگر بتا برابر یک باشد، یعنی میزان تغییرات سهام مشابه تغییرات شاخص کل است. اگر شاخص بالاتر از یک باشد، یعنی تغییرات سهام شدیدتر از شاخص کل است. اگر بتا کمتر از یک باشد، تغییرات شاخص از تغییرات سهام بیشتر است. همچنین بتا میتواند منفی باشد که یعنی جهت تغییرات سهام مخالف شاخص کل است، مثلاً با مثبت شدن شاخص، منفی و با منفی شدن شاخص، مثبت میشود. برای پیدا کردن ضریب بتا در یک بازار، میتوانیم از گزارشهای اقتصادی استفاده کنیم یا خودمان دادههای مربوط به تغییرات قیمت سهام نسبت به شاخص کل را بررسی و بتا را محاسبه کنیم. هر چه ضریب بتا بیشتر باشد، ریسک افزایش مییابد، زیرا ارزش سهام نسبت به وضعیت کلی بازار با شدت بیشتری تغییر میکند.

۴- با توجه به این که که سهام شرکتها نسبت به شاخص بازار رفتارهای متفاوتی نشان میدهند، هر چه بتا بیشتر باشد به ریسک اضافه میشود. سهامداری که بیشتر ریسک کرده، انتظار سود بیشتری دارد، بنابراین بتای بزرگتر باعث افزایش هزینه سرمایه سهام میشود. پس بتا را در مقدار محاسبه شده در بند دو ضرب میکنیم تا ریسک کار لحاظ شود.

۵- برای محاسبه هزینه سرمایه سهام (Cost of Equity)، نرخ بهره بدون ریسک (بند یک) را با هزینهای که به واسطهی انتظارات سهامداران و ریسک بازار تحمیل میشود (بند چهار) جمع میکنیم..

۳- محاسبه هزینه سرمایه

اگر تمام سرمایه فقط با وام تأمین شده باشد، هزینه سرمایه برابر «هزینه بدهی» است.

اگر تمام سرمایه فقط از طریق سهامداران تأمین شده باشد، هزینه سرمایه برابر «هزینه حقوق سهامداران» است.

اگر بخشی از سرمایه با وام و بخش دیگر از طریق سهامداران تأمین شده باشد، از روش میانگین وزندار استفاده میکنیم. برای این کار ابتدا میبینیم که چند درصد از سرمایه با «وام» و چند درصد از طریق «سهام» تأمین شده است و دو عدد به دست میآوریم. سپس «هزینه بدهی» را در عدد اول و «هزینه حقوق سهامداران» را در عدد دوم ضرب میکنیم. هزینه سرمایه از جمع این اعداد به دست میآید.

به عنوان مثال فرض کنید ۴۰% سرمایه با وام و ۶۰% از طریق سهام تأمین شده و هزینه بدهیها برابر ۰٫۵ و هزینه سرمایه سهام برابر ۰٫۴ محاسبه شده است. ۴۰% را در ۰٫۵ و ۶۰% را در ۰٫۴ ضرب و نتایج را جمع میکنیم. هزینه سرمایه برابر ۴۴ درصد میشود.

| شما درس 3 را مطالعه کردید. درسهای مجموعه «هزینههای تولید» به ترتیب عبارتند از: |

|---|

| درس 1: هزینه چیست و چه ارتباطی با درآمد و سود دارد؟ |

| درس 2: هزینه فرصت |

| درس 3: هزینههای ثابت و متغیر |

| درس 4: هزینه کل، هزینه متوسط و هزینه نهایی |

| درس 5: هزینه سرمایه |

| درس 6: صرفه جویی به مقیاس |

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.